Cosa sono i “pagamenti in sospeso”?

Come vengono calcolati gli interessi sul saldo dei pagamenti in sospeso di un investitore?

Cos'è Lendermarket?

Lendermarket mette in contatto gli investitori con asset alternativi offerti da una gamma di partner di prestito attentamente selezionati. Offriamo strumenti di investimento solidi e convenienti in cui privati e investitori istituzionali possono aumentare il loro reddito passivo con facilità.

Come faccio a creare un account?

Creare un account è facile. Basta compilare il modulo di registrazione disponibile qui. Dopo aver completato la registrazione, ti verrà richiesto di verificare la tua identità.

Posso aprire più account?

Sia le persone fisiche che le aziende possono avere un solo account investitore su Lendermarket.

Chi può investire su Lendermarket?

Invitiamo sia i privati che le aziende a investire tramite la piattaforma Lendermarket. I singoli investitori devono:

– avere almeno 18 anni,

– avere un conto bancario personale nello Spazio economico europeo o in Svizzera,

– avere la propria identità verificata con successo dal team Lendermarket.

I family trusts, le partnership, le società a responsabilità limitata e altre organizzazioni devono avere un conto bancario nello SEE o in Svizzera.

Si prega di controllare il menu a discesa nel modulo di registrazione per confermare se il tuo paese di residenza e la tassazione sono inclusi.

Come aprire un account aziendale su Lendermarket?

Per verificare l’identità dell’investitore e prima di depositare fondi, l’investitore dovrà caricare le seguenti copie di documenti di identità:

Rappresentante della Società

– Prova che dimostri l’autorità del rappresentante di agire per conto della società.

Società

– Una copia/foto del Certificato di costituzione

– Copia del registro commerciale degli ultimi 3 mesi che confermi che la società è ancora iscritta al registro delle imprese e/o è in regola, indirizzo della sede legale, paese di residenza fiscale.

Titolari effettivi della società

– Una copia di entrambi i lati della carta d’identità valida o una copia del passaporto di tutti gli ultimi beneficiari effettivi.

Quali sono le commissioni per gli investitori?

Investire tramite Lendermarket è completamente gratuito. Lendermarket non addebita alcuna commissione per l’apertura di un conto, il deposito o il prelievo di fondi.

Come viene tassato il reddito guadagnato?

L’investitore sarà pienamente responsabile del pagamento di tutte le tasse derivanti da qualsiasi ritorni ottenuto a seguito del suo investimento in base alla legislazione del rispettivo paese. Tutti i rimborsi saranno versati da Lendermarket sul conto bancario dell’investitore senza alcuna detrazione o ritenuta per o a titolo di qualsiasi imposta.

Lendermarket non fornisce alcun servizio di consulenza fiscale agli investitori e consigliamo vivamente di cercare una consulenza fiscale professionale.

Posso avere più di un conto bancario collegato al mio account Lendermarket?

Sì, purché i conti bancari siano a tuo nome. Confermiamo solo i conti bancari attivi e verificati per ogni utente di Lendermarket; il conto bancario utilizzato per l’ultimo deposito diventerà il conto bancario predefinito dell’investitore.

Come posso modificare il mio conto bancario associato a Lendermarket?

È facile! Devi trasferire almeno €0.01 (one cent) dal tuo nuovo conto bancario al conto bancario di Lendermarket per scopi di verifica. Il tuo nuovo conto bancario verrà registrato sotto il tuo profilo, quindi sarai in grado di depositare e prelevare fondi su tale conto.

Nota che puoi passare solo a un conto bancario aperto in una banca che opera all’interno dello Spazio economico europeo (SEE), nel Regno Unito o in Svizzera.

Esiste un programma di referral?

Puoi invitare i tuoi amici su Lendermarket. Per ogni invito andato a buon fine, premieremo sia te che il tuo amico con un bonus dell’1% fino a €1,000 (one thousand euro) che verrà calcolato sull’importo investito dal tuo amico, entro i primi 90 giorni dalla convalida dell’identità del tuo amico.

Qui trovi il tuo link di invito. Lendermarket ha anche implementato un programma di affiliazione in cui gli investitori possono registrarsi attraverso partner affiliati e ottenere un bonus di cashback. Se volete aderire al programma di affiliazione, inviate un’e-mail al nostro team di supporto all’indirizzo [email protected] per saperne di più.

Puoi trasferire denaro sul tuo account Lendermarket dal tuo conto bancario personale o aziendale. I trasferimenti in EUR possono essere effettuati facilmente e a basso costo tramite bonifico SEPA (Single Euro Payments Area).

Se la tua banca non utilizza i trasferimenti SEPA, il tuo pagamento verrà automaticamente rifiutato. Non accettiamo bonifici SWIFT.

È obbligatorio aggiungere il tuo numero di riferimento nella transazione affinché possiamo associare il deposito al tuo conto.

Non possiamo accettare depositi da conti bancari condivisi (congiunti) a meno che tutti i titolari dei conti bancari non siano registrati e convalidati sulla nostra piattaforma per rispettare le nostre politiche KYC. L’altro titolare del conto bancario potrà utilizzare il proprio conto investitore se lo desidera, tuttavia, non potrà utilizzare lo stesso conto bancario congiunto.

No, i depositi sono accettati solo dallo stesso titolare del conto bancario del conto investitore Lendermarket.

No, l’unico mezzo di pagamento possibile al momento è il bonifico bancario. Questo è dovuto ai requisiti legali di antiriciclaggio.

Accettiamo solo trasferimenti in Euro.

Il denaro trasferito verrà convertito automaticamente in base al tasso di cambio della rispettiva banca o verrà restituito al mittente. Potrebbero verificarsi delle perdite di fondi dovute al tasso di cambio o alla commissione bancaria per la restituzione di un pagamento errato.

Informaci all’indirizzo [email protected] dell’errore non appena te ne accorgi.

Lendermarket ha implementato un miglioramento dei Pagamenti in sospeso per fornire ulteriore trasparenza sullo stato dei tuoi fondi. I prelievi richiesti prima di questa implementazione potrebbero richiedere più tempo del solito. Tuttavia, una volta conclusa la fase di transizione dei Pagamenti in sospeso, è probabile che le richieste di prelievo vengano elaborate entro 3 giorni lavorativi nella maggior parte dei casi.

I tempi di elaborazione della tua richiesta di prelievo dipendono da vari fattori, come l’ora della richiesta di prelievo, le festività nazionali e la banca che riceve i fondi. Si prega di notare che i giorni lavorativi escludono sabato, domenica e festività pubbliche.

Puoi avviare un prelievo per i fondi disponibili sul tuo conto in qualsiasi momento. Tieni presente che non puoi prelevare fondi investiti in prestiti.

È importante notare che puoi prelevare fondi solo sullo stesso conto bancario da cui è stato effettuato il primo deposito.

Lendermarket non applica commissioni per i prelievi. Tuttavia, la tua banca o il tuo fornitore di servizi di trasferimento di denaro potrebbero addebitare commissioni aggiuntive per i trasferimenti. Ti consigliamo di consultare la tua banca o il tuo fornitore di servizi di trasferimento di denaro per ottenere maggiori informazioni su tali commissioni.

Nella maggior parte dei casi, Lendermarket elaborerà il tuo prelievo entro 3 giorni lavorativi dalla tua richiesta. Inoltre, i pagamenti possono richiedere da 1 a 3 giorni lavorativi in più a seconda di vari fattori, come l’ora della tua richiesta di prelievo, le festività nazionali e la banca che riceve i fondi. Questo processo dipende dalla ricezione dei fondi da parte degli Originator di prestiti. I crediti verso gli Originator di prestiti vengono regolati in lotti in cui gli investimenti e i rimborsi vengono compensati l’uno con l’altro e la differenza tra i due viene trasferita. Per questo motivo possono verificarsi casi in cui i nuovi investimenti effettuati sono inferiori all’importo dei rimborsi dei mutuatari. In questi casi, i prelievi degli investitori diventano prelievi pendenti in attesa del pagamento da parte dell’Originator del prestito. I prelievi in sospeso sono separati dai fondi propri della piattaforma e non sono legati alla liquidità della società.

Sì, è facile! Devi trasferire almeno 0,01 EUR dal tuo nuovo conto bancario al conto bancario di Lendermarket per scopi di verifica. Il tuo nuovo conto bancario verrà registrato sotto il tuo profilo, quindi sarai in grado di depositare e prelevare fondi su tale conto. Tieni presente che puoi passare solo a un conto bancario aperto in una banca che opera all’interno dello Spazio economico europeo (SEE), nel Regno Unito o in Svizzera.

Sì, l’importo minimo per il prelievo è di 50,00 €. Lendermarket non addebita alcuna commissione per i prelievi. Se il valore del conto è inferiore a 50,00 €, gli investitori possono prelevare solo l’importo totale del valore del loro conto.

Il valore totale del tuo account è composto dal saldo disponibile, dai fondi investiti e da un importo di pagamenti in sospeso. I pagamenti in sospeso rappresentano gli interessi maturati e i rimborsi del capitale che non hanno ancora raggiunto il tuo saldo disponibile. In questa fase, Lendermarket ha ricevuto la notifica di un imminente trasferimento ma è in attesa che l’originatore del prestito trasferisca i fondi a Lendermarket. Una volta che i fondi arrivano, il tuo account verrà accreditato riducendo così i tuoi “pagamenti in sospeso” e aumentando il tuo “saldo disponibile”.

Guadagnerai il 18% di interessi (all’anno) sui pagamenti in sospeso se rimangono in sospeso dopo 10 giorni di calendario (il “periodo di tolleranza”).

Nel caso in cui un investitore abbia un saldo in attesa di pagamento da parte dell’originatore del prestito, quest’ultimo ha 10 giorni per effettuare il pagamento in sospeso. Durante questo periodo di 10 giorni, non si accumulerà alcun interesse. Tuttavia, dopo 10 giorni, il saldo dei pagamenti in sospeso dell’investitore inizierà ad accumulare interessi a un tasso annuo del 18%.

Gli interessi sul saldo dei pagamenti in sospeso di un investitore iniziano a essere calcolati dopo il 10° giorno e vengono calcolati utilizzando una semplice formula:

Importo in sospeso x giorni in sospeso x tasso di interesse giornaliero del 18%.

Esempio:

Importo in sospeso: €100

Giorni in sospeso: 30

Interessi (annui) = 100 x (30-10[periodo di tolleranza]) x (0,18 / 360) = €1.

Gli interessi sul saldo pendente di un investitore vengono trasferiti al Saldo disponibile dell’investitore dopo la ricezione del pagamento di liquidazione da parte dell’Originatore del Prestito.

Il periodo di tolleranza è comunemente un numero stabilito di giorni dopo una data di scadenza durante il quale il pagamento può essere effettuato dall’originatore del prestito agli investitori senza penalità. Su Lendermarket, il periodo di tolleranza per gli Originatori di Prestiti per effettuare i pagamenti di liquidazione è di 10 giorni. Durante questo periodo, non vengono applicati interessi ai pagamenti in sospeso.

No. I pagamenti in sospeso riflettono gli interessi maturati e il capitale rimborsato che non sono ancora stati trasferiti dall’originatore di prestiti al tuo account. Una volta che i fondi sono stati rilasciati sul tuo saldo disponibile, possono essere prelevati e saranno rilasciati di solito entro 3 giorni lavorativi.

Lendermarket rilascerà i pagamenti in sospeso sul tuo saldo disponibile non appena riceverà i fondi (pagamenti di liquidazione) dagli Originatori di Prestiti. Questo processo non può essere accelerato dall’assistenza agli investitori in quanto dipende dalla ricezione dei pagamenti di liquidazione dagli Originatori di Prestiti. Puoi monitorare i pagamenti in sospeso e il tuo saldo disponibile nella pagina di riepilogo del tuo account.

I trasferimenti dei pagamenti di liquidazione non sono immediati. Le tempistiche possono essere influenzate dai termini dell’originatore del prestito, dagli istituti finanziari e dalle condizioni di mercato. È tipico osservare un aumento dei pagamenti in sospeso durante periodi di domanda ridotta causati da eventi come la pandemia di COVID-19, la guerra in Ucraina, le sanzioni alla Russia e la crisi economica.

Gli interessi sui pagamenti in sospeso verranno rilasciati insieme a eventuali interessi dovuti o rimborsi del capitale non appena verranno ricevuti i pagamenti di liquidazione dagli Originatori del Prestito.

Per maggiori informazioni, fare riferimento all’argomento delle FAQ “Quando posso aspettarmi che i miei pagamenti in sospeso vengano rilasciati?”.

Per iniziare ad investire devi aver trasferito fondi sul tuo account Lendermarket. Puoi iniziare a investire con un minimo di 10,00 EUR. Sfoglia semplicemente l’elenco dei prestiti e trova i prestiti che soddisfano le tue preferenze di investimento. In alternativa, usa la nostra comoda funzione Auto Invest per ottimizzare ancora di più i tuoi sforzi.

No, una volta che hai già esaminato e confermato il tuo investimento nel prestito, l’investimento non può essere annullato.

L’investimento minimo in qualsiasi prestito sulla piattaforma Lendermarket è di €10.00 (dieci euro).

Non è previsto un importo massimo investibile.

Puoi vedere tutte le transazioni nel tuo account nella pagina “Estratto conto”. Utilizza i filtri per vedere il reddito guadagnato dai tuoi investimenti in un dato periodo.

Tutti i tassi di interesse vengono calcolati fino alla data di rimborso ed espressi come cifre annuali. I tassi di interesse vengono calcolati in base alla seguente formula: Importo residuo investito x Tasso di interesse (%) / 360 x Periodo di investimento.

Il rendimento netto annualizzato (NAR) è una misura annualizzata del tasso di rendimento degli investimenti effettivi in prestiti, al netto delle svalutazioni e degli oneri di servizio. Il NAR non è una proiezione prospettica della performance. Il NAR viene calcolato solo per l’importo investito in prestiti. I fondi non investiti in prestiti non sono inclusi nel calcolo del NAR.

Per calcolare il NAR, viene utilizzata la metodologia chiamata XIRR (Extended Internal Rate of Return). Il tasso interno esteso di rendimento (XIRR) è un metodo per calcolare i rendimenti degli investimenti effettuati in periodi diversi. Per calcolare il XIRR applichiamo la formula di Excel. La formula XIRR in Excel è =XIRR (valori, date, [ipotesi]). I valori rappresentano gli importi delle transazioni, le date sono le date delle transazioni e l’ipotesi è il rendimento approssimativo.

Il tasso di interesse mostra il tasso di interesse medio ponderato per tutti gli investimenti effettuati.

Puoi trovare il tasto per il download del report fiscale nella tua pagina Profilo, nella sezione Report fiscale. Seleziona l’intervallo di tempo che desideri includere nel report e scaricalo come documento PDF.

Supponendo che il mutuatario paghi secondo il programma di prestito e che il rimborso venga effettuato in tempo, gli investitori riceveranno i fondi sul loro account investitore il giorno successivo alla data di rimborso programmata. L’interesse viene calcolato fino alla data di rimborso.

Gli Originatori di Prestiti forniscono Garanzie di Riacquisto sulla piattaforma di Lendermarket. La Garanzia di Riacquisto obbliga l’originatore di prestiti a riacquistare i prestiti con più di 60 giorni di ritardo rispetto alla data di scadenza. Le date di scadenza possono cambiare a seconda della politica di estensione dell’Originatore di Prestiti e delle circostanze del mutuatario. La politica di estensione di ogni Originatore di Prestiti è accessibile qui sotto la voce “Garanzia di Riacquisto ed estensioni per gli Originatori di Prestiti di Lendermarket”.

La politica di estensione di Creditstar consente fino a 6 estensioni (30 giorni ciascuna), per un massimo di 180 giorni di estensione. In questo scenario, la Garanzia di Riacquisto entra in vigore dal 60° giorno dopo i giorni di estensione, portando il numero totale massimo di giorni di ritardo a 240 (180 giorni di estensione + 60 giorni di ritardo).

Se un prestito è in ritardo ma ottiene un’estensione, l’estensione inizia dall’ultima rata pagata, non dal giorno dell’estensione. A seconda della durata dell’estensione e del programma di rimborso del prestito, un prestito in ritardo potrebbe tornare a essere in corso.

Nel 2022, i prestiti a brevissimo termine (90 giorni o meno) hanno avuto la più alta incidenza di giorni di ritardo rispetto ai prestiti a lungo termine.

Quando un prestito è in ritardo, si continua ad accumulare interessi fino a quando il mutuatario non rimborsa il prestito o non viene attivata la Garanzia di Riacquisto. I riacquisti vengono pagati al valore nominale del capitale residuo più gli interessi maturati. Ad oggi, tutti gli Originatori di Prestiti su Lendermarket hanno onorato le loro Garanzie di Riacquisto.

The term “skin in the game” is commonly used in the finance industry. It refers to a situation when an owner(s) or principals of an investment vehicle maintain an equity stake in circumstances where outside investors are solicited to invest. This is to ensure the interests of the originator of the asset are aligned with the interests of the investor, as both sides have a stake in the investment.

All loan originators that place loans on Lendermarket are required to keep a certain percentage of each loan. For example, if a loan originator keeps 10% skin in the game, then 90% will be available for investors to invest in.

Creditstar’s extension policy allows up to 6 extensions (30 days each), a maximum of 180 extended days. In this scenario, the Buyback Guarantee kicks in from the 60th day after the extended days, bringing the maximum total number of late days to 240 (180 days extended + 60 days late).

If a loan is overdue but obtains an extension, the extension starts from the latest paid instalment, not from the day of extension. Depending on the duration of the extension and the loan’s repayment schedule – a late loan may become current again.

In 2022, very short-term loans (90 days or less) had the highest incidences of late days compared to longer-term loans.

When a loan is overdue, you continue accruing interest until the borrower pays back the loan or the Buyback Guarantee is activated. Buybacks are paid at the nominal value of the outstanding principal plus accrued interest. To date, all Loan Originators on Lendermarket have honoured their Buyback Guarantees.

Puoi vedere il programma dei pagamenti per ogni prestito nella sezione “I miei investimenti“.

Auto Invest di Lendermarket è una soluzione semplice che ti offre un modo per ottimizzare i tuoi sforzi. Devi semplicemente impostare i criteri che desideri per investire il tuo denaro e ogni volta che un prestito che soddisfa le condizioni viene identificato dall’elenco dei prestiti, viene effettuato automaticamente un investimento, risparmiandoti tempo ma mantenendo il pieno controllo. Puoi anche interrompere, annullare o modificare il tuo portafoglio Auto Invest in qualsiasi momento.

Per saperne di più su Auto Invest clicca qui.

Il tuo Auto Invest può essere interrotto semplicemente cliccando sul pulsante Stop nel menu delle impostazioni. Allo stesso modo, puoi riattivarlo cliccando sul pulsante Attiva.

Dopo aver confermato i tuoi criteri di investimento, Auto Invest esaminerà automaticamente l’elenco dei prestiti e inizierà a investire in prestiti che soddisfano le tue preferenze di investimento specifiche. Ogni volta che modifichi le tue preferenze di investimento, l’elenco dei prestiti verrà automaticamente rivisto di nuovo per trovare nuovi prestiti che soddisfino i tuoi criteri di investimento.

Quando Auto Invest non investe, è spesso dovuto alla mancanza di prestiti disponibili corrispondenti alle tue preferenze di investimento specifiche.

Tuttavia, puoi anche controllare le tue impostazioni, potrebbe essere che il limite della dimensione del tuo portafoglio sia stato raggiunto o che tu non abbia abilitato la funzione Reinvest.

Puoi impostare la priorità per i tuoi portafogli AI trascinandoli verso l’alto o verso il basso. Il sistema seleziona l’ordine in base a queste priorità.

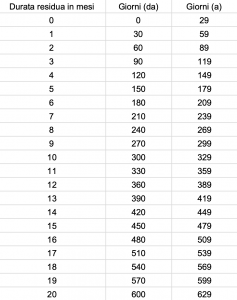

Il filtro della Durata residua funziona su base mensile, dove un mese ha 30 giorni. Ecco un esempio di quanti giorni rimangono nel prestito, a seconda del numero che imposti. Il valore massimo qui è 85 mesi.

Come per tutte le opportunità di investimento, ci sono dei rischi coinvolti. Lendermarket ha adottato le seguenti misure per mitigare il rischio per gli investitori, tra le altre:

La sicurezza delle tue informazioni e dei tuoi dati privati è una priorità per noi. Lendermarket implementa un archivio dati organizzato seguendo i più elevati standard di sicurezza e legislazioni.

Per motivi di sicurezza e per rispettare le leggi sulla protezione dei dati, non riveliamo alcun dato personale dei mutuatari.

Nel caso in cui il mutuatario non paghi, l’originatore del prestito ti rimborserà l’importo del capitale e gli interessi maturati, eliminando così il rischio di perdere denaro.

When the borrower repays the loan before the scheduled term, your earned amount will be calculated according to the actual loan repayment date and transferred to your investor’s account.

Il motivo principale delle modifiche è bilanciare i diritti e gli obblighi tra i nostri investitori e gli Originatori di Prestiti. Le modifiche vengono apportate per:

Gli accordi di investimento sono stipulati tra investitori e Originatori di Prestiti, mentre il ruolo di Lendermarket è quello di gestire il contratto. I due modelli di accordo in base ai quali opera Lendermarket sono gli accordi di prestito a ricorso limitato e gli accordi di cessione. Questi diversi modelli di accordo sono necessari per soddisfare le leggi bancarie di alcuni paesi in cui operano alcuni dei nostri Originatori di Prestiti. Con l’accordo di cessione, i Prestatori cedono agli Investitori il titolo e i diritti economici sui crediti di prestito sottostanti, mentre il Prestito a ricorso limitato è uno strumento di prestito rimborsabile.

Lendermarket stipula il Contratto di quotazione con gli Originatori di Prestiti. Il Contratto di quotazione definisce i vincoli finanziari e di altro tipo e regola i requisiti per la quotazione dei Prestiti sulla piattaforma e le circostanze in cui i prestiti possono essere riacquistati dagli Investitori. Di conseguenza, il contratto che un Originatore di Prestiti sottoscrive con gli Investitori può essere diverso dallo stesso modello di contratto stipulato da un altro Originatore di Prestiti con gli Investitori.

Le dichiarazioni sono affermazioni di fatti da parte dell’Originatore di prestiti relative a ciascun Prestito elencato in un dato momento. Le garanzie sono promesse di indennizzo nel caso in cui l’affermazione sia falsa. Nei documenti di finanziamento (come i contratti di prestito) le dichiarazioni e le garanzie sono fornite dal mutuatario per indurre i creditori a erogare prestiti. Una volta erogati i prestiti, se una dichiarazione non è più vera, i creditori hanno il diritto di far valere i propri rimedi nei confronti del mutuatario.

Lendermarket può richiedere informazioni o documentazione relative a:

Lendermarket può richiedere informazioni o documentazione relative a:

Queste informazioni e documentazioni aggiuntive sono necessarie per mantenere i requisiti Know Your Customer (KYC) e per essere in grado di monitorare in modo adeguato le attività di riciclaggio di denaro o finanziamento del terrorismo (ML/TF). Inoltre, una volta regolamentati, dobbiamo classificare gli investitori in base alle loro conoscenze ed esperienze e stabilire limiti di investimento in base alla ricchezza dell’investitore.

Lendermarket può chiedere queste informazioni e documentazione al momento dell’onboarding e in qualsiasi altro momento durante il rapporto commerciale con l’investitore.

Gli investitori devono fornire dettagli aggiornati nei seguenti casi:

Tutti gli investitori

Aziende

Lendermarket disattiverà AutoInvest sull’account di un investitore:

Tutti gli investitori concedono autorizzazioni a Lendermarket per assicurare che ogni investitore con circostanze simili venga trattato equamente. Inoltre, l’amministrazione delle attività per cui è concessa l’autorizzazione è più efficiente rispetto a ogni singolo investitore che contatta un originatore di prestiti. Ad esempio, in relazione a ciascuna partecipazione, Lendermarket ha le seguenti autorizzazioni per conto dell’utente:

Non è richiesto nulla da parte tua: continuando ad accedere alla piattaforma, accetti queste regole.

Per aiutare la nostra comunità di investitori a prendere decisioni di investimento informate, monitoriamo e valutiamo i nostri Originatori di Prestiti.

Ci sono quattro categorie: Trasparenza, Legale, Finanziario e Transazioni.

La valutazione della Trasparenza di un Loan Originator si basa su molteplici test fattuali: disponibilità di informazioni pubbliche e finanziarie, presentazione di proprietà e gestione, media avversi ecc.

Nella categoria Legale vengono monitorati tre aspetti: registrazione e attività di un organismo di vigilanza, procedure antiriciclaggio e conformità a determinate regole e accordi.

Il monitoraggio Finanziario include test relativi alla qualità della politica di sottoscrizione (ad esempio, qualità del portafoglio), rispetto dei patti finanziari (ad esempio, rapporto di copertura degli interessi) e revisione dei rendiconti finanziari (ad esempio, revisore riconosciuto, procedure di revisione volontaria).

Con la categoria Transazione viene selezionato un campione che rappresenta gli accordi del Loan Originator con gli investitori e vengono eseguiti controlli relativi al contratto di prestito sottostante, alle erogazioni e ai rimborsi del mutuatario sottostante.

Ogni categoria ha 9-15 test o controlli fattuali diversi. In base alla metodologia di punteggio, ciascuna delle quattro categorie ha pesi diversi. Le categorie più importanti in base al peso sono Transazioni e Finanziario, seguite da Legale e Trasparenza.

Il punteggio massimo è 10, dove il punteggio da 1 a 4 rappresenta un rischio più basso, 5-7 è nell’intervallo di rischio medio e 8-10 è nell’intervallo di rischio più alto. Consulta la valutazione del rischio di Lendermarket qui.

Abbiamo progettato le nostre procedure di monitoraggio in modo che gli esercizi di test siano per lo più trimestrali. Tuttavia, potremmo aggiornare il punteggio più frequentemente poiché determinati patti vengono monitorati settimanalmente o mensilmente (su base continuativa).

A seconda delle dimensioni, della complessità, della posizione geografica e di altri fattori, abbiamo applicato un approccio individuale agli Originatori di prestiti. Tuttavia, i patti finanziari tipici sono il rapporto di patrimonio netto rettificato, il rapporto di copertura degli interessi, il rapporto di prestiti non performanti. Possono esistere altre limitazioni per un Originatore di Prestiti, come il livello massimo di debito consentito rispetto alle posizioni di debito complessive dell’originatore di prestiti o un requisito imposto all’originatore di prestiti per la copertura valutaria.

Oltre al requisito di pubblicare il rapporto di default degli Originatori di Prestiti, abbiamo il diritto di ispezionare il portafoglio prestiti sottostante di un Loan Originator. In tale esercizio verifichiamo che il contratto di prestito sottostante sia stato debitamente concluso, che l’importo del prestito sia stato erogato prima di essere elencato sulla piattaforma e che i rimborsi siano stati ricevuti e segnalati.